Llega final de mes y te da por echar un vistazo a la cuenta del banco.

Es extraño. No estás muy seguro, pero no te parece que la cifra haya subido mucho en comparación con el mes pasado… Y te pones a pensar:

¿He tenido este mes algún gasto extra?

¿Me han pagado todos los clientes ya?

¿Será que me han metido ya el seguro del coche?

Después de comerte la cabeza un rato e intentar saber los gastos que has tenido, abandonas. No te aclaras y perderías horas en revisarlo todo. Ya lo harás el mes que viene…

¿Te sientes identificado con esa situación?

Hola.

Soy Laura Ruiz del blog caoscero.com, experta en administración de empresas y Controller Financiero.

En otras palabras, me dedico a ayudar a emprendedores digitales que no saben cómo controlar económicamente su negocio para generar más rentabilidad sin tener que trabajar más horas.

¿Magia?

No, buena gestión.

Sé que es posible que odies los números o que te cueste entender todos esos términos financieros que parecen tan complejos. Por eso, en este post te voy explicar de forma sencilla cómo un emprendedor debería empezar a controlar las finanzas de su negocio.

Mi objetivo es que detectes por dónde se te escapa el dinero (que lo hace) y cómo aumentar tu rentabilidad al controlar mejor las cuentas del negocio.

¿Listo?

Pues vamos a ello.

No hace falta que saques papel, lápiz y calculadora. Al final del post te dejo un regalo con el que vas a aplicar de forma muy sencilla todo lo que te explique. 😉

Y ahora ya sí, ¡a trabajar!

Por qué tienes mentalidad de autoempleado y no de emprendedor con las finanzas

Día tras día me encuentro con la misma situación.

Personas que decidieron abrir un negocio y empezar a vender servicios y productos como freelance. Personas que a los pocos meses están ahogadas de trabajo, pero que no ven que su cuenta bancaria crezca al mismo ritmo.

¿Es posible trabajar más horas y que tus ingresos no suban?

Sí, my friend.

Y la culpa es tuya y solo tuya.

Tener un negocio es mucho más que tener un servicio y cobrar «x»€ por ello.

Si este es tu caso y no sabes por dónde se te está escapando el dinero, presta mucha atención, porque ahora te explico los 5 pecados que puedes estar cometiendo como emprendedor con tus finanzas.

1. No sabes si tu negocio es rentable

Si trabajas muchas horas y los ingresos no suben o, incluso, no te dan para vivir; algo te debería hacer sospechar que tu negocio tiene un problema (y muy gordo).

Esto es muy habitual.

Te lanzas al mercado laboral y tienes tantas ganas de empezar a ganar dinero que no piensas en una idea crucial que ya te digo que deberías tatuarte en la cabeza: la rentabilidad.

Me apuesto lo que quieras a que en ningún momento has pensando en lo siguiente:

- ¿Cuántos ingresos tienes que generar para cubrir gastos?

- ¿A cuánto deberías cobrar tu hora como freelance?

- ¿Cuál es el mejor método para calcular tu tarifa?

- ¿Cuáles son tus productos y servicios más rentables?

- ¿Te has planteado que a lo mejor hay servicios o productos que deberías eliminar porque pierdes dinero con ellos?

No solo no sabes hacer estos cálculos, sino que ni eras consciente de que tenías que hacerlos.

Fuera de esta «ignorancia» de cómo funciona un negocio online, también es posible que no sepas entender lo que te dicen los datos de tu negocio. Lo más probable es que las cifras de ventas te estén engañando al no valorarlas conjuntamente con los gastos y el activo más valioso de tu negocio: tu tiempo.

Nota importante: si en estos momentos te has llevado las manos a la cabeza o tienes la mandíbula en el suelo, relax. Luego veremos cómo puedes empezar a tapar todos estos agujeros negros que se están llevando tu dinero.

2. Mentalidad de empleado y no de empresario

Cuando trabajas para una empresa, solo tienes que preocuparte de cobrar tu nómina. Tu trabajas, ellos te pagan. Simple.

Pero ahora tu papel es otro. Tienes un negocio. O lo que es lo mismo, un conjunto de inversiones económicas y de trabajo que no solo deben darte dinero a corto plazo.

Si de verdad crees que el sistema de pensiones te va a aportar una vida digna cuando te jubiles… solo puedo decirte que superas todos los umbrales del optimismo. 😉

La realidad es que me encuentro a muchos autónomos que manejan su contabilidad bajo una regla universal:

Si hay dinero, se lo gastan; si no hay dinero, se aprietan el cinturón.

Y actuar así, más allá de los primeros meses de tu negocio, no te va a llevar muy lejos.

Para pensar como un empresario tienes que empezar a dominar cómo funciona tu negocio en determinadas facetas:

- ¿Cómo entra el dinero y con qué regularidad?

- ¿Qué gastos fijos y variables hay?

- ¿Qué gastos se pueden optimizar?

- ¿Qué inversiones pueden darte rentabilidad a medio y largo plazo?

Tienes que ver lo que te hace ahorrar tiempo y dinero, para desarrollar un plan que dé estabilidad y tranquilidad a tu negocio.

3. Mezclas el dinero de tu negocio con el tuyo personal

Error típico.

Tienes en la misma cuenta bancaria el dinero que usas en tu vida diaria con el que entra y sale del negocio.

Esto no es solo muy poco profesional, sino que dificulta el analizar los resultados de tu negocio. Las cifras se mezclan y es complicado comprobar qué es más rentable de cara a tomar decisiones estratégicas.

4. Te dejas llevar por la inercia

Has decidido ponerte una venda en los ojos para no tener que afrontar que hay que hacer cambios. Te limitas a trabajar, apagar fuegos y que sea lo que tenga que ser.

- Si hay meses que tienes 10 clientes y no puedes dormir, pues ya te apañarás.

- Si hay meses que no tienes clientes y no entran ingresos, pues ya te apañarás.

Entiendo que te pueda dar pereza o incluso miedo el tomar las riendas de tu negocio, pero aquí no hay opción. Como te decía en el punto 2, debes dejar de actuar de forma pasiva.

Ya no eres un empleado, tienes un negocio y debes dirigirlo para que llegue a buen puerto.

5. No planificas tus entradas y salidas de dinero

Vivir al día es lo que tiene.

No tienes un control de gastos e ingresos, por lo que tampoco tienes una previsión de lo que puedes gastar si necesitas hacer una inversión. Te impides a ti mismo planificar y crecer.

Necesitas marcar una serie de objetivos estratégicos lógicos (siempre en relación al análisis de tu situación), para que puedas implementar un sistema de trabajo para conseguirlos.

Acción, reacción se suele llamar. 😉

Cómo transformarte en un emprendedor que controla las finanzas de su negocio

Bien, si sigues con las manos en la cabeza y la mandíbula desencajada, ya es hora de poner todo en su sitio.

Es posible que tras leer los 5 puntos anteriores hayas empezado a ser consciente de que tú no controlas tu negocio, sino que es al revés. Él es el que hace contigo lo que quiere (por si no te has dado cuenta, te tiene esclavizado trabajando de sol a sol).

Por eso, ahora te voy a mostrar el ABC de la gestión financiera de cualquier autónomo o negocio unipersonal. Pero antes…

Antes necesito que hagas un cambio de mentalidad.

Ponte ya el sombrero de empresario, please

Sí, abandona a ese autoempleado que hay dentro de ti y mentalízate de que tu negocio necesita un gestor. Una persona que piense más allá de lo que va a pasar mañana y que ponga las bases necesarias para que el barco no se hunda (al contrario, queremos que se convierta en todo un crucero de lujo).

No puedes seguir siendo un sujeto pasivo y vivir viéndolas pasar.

- ¿Cuánto tiempo aguantarás trabajando a ese ritmo?

- ¿Qué pasará cuando surja un imprevisto?

- ¿Qué ocurrirá el día que te jubiles?

Y no, eso no es un futuro muy lejano, te aseguro que lo tienes mucho más cerca de lo que piensas.

Dicho eso, te enseño el plan de acción que te he preparado para que tu rentabilidad se dispare.

1. Análisis de tu situación actual

Lo primero que tienes que hacer es conocer a fondo las tripas de tu negocio. Para poder crear esa hoja de ruta tenemos que saber a qué atenernos.

Por eso debes controlar:

- Cuáles son tus gastos: revisa uno a uno e intenta negociar mejoras (comisiones de bancos, tarjetas de crédito, seguros, contrato con la compañía de teléfonos, etc).

- Diferencia entre gastos e inversión: explicado de forma breve, un gasto es un dinero que «pierdes» mientras que una inversión es un dinero que colocas de forma estratégica para que te reporte un ingreso (por ejemplo, delegar alguna tarea en otro profesional).

- Control de ingresos: ¿cuántos clientes tienes? ¿Cuántos son regulares? ¿A qué precio te sale la hora con cada uno? Necesitas conocer estas cifras para saber si hay servicios que no te interesa ofertar.

- Control de cash flow: si sabes cuánto dinero tendrás que pagar el mes que viene, el otro y el siguiente; puedes prever el saldo que necesitas tener en la cuenta de tu negocio (el dinero restante lo reservarás como fondo de emergencia o como inversión). Si desconoces cuánto pagas cada mes, estás obligado a tener todo el dinero posible en la cuenta para no verte en un descubierto. Y así desaprovechas la oportunidad de poner tu dinero a trabajar para tu negocio.

Te voy a ser sincera.

Ha llegado el momento de ponerse serio con este tema y tener un control real de tu negocio con cifras.

Las decisiones estratégicas de tu negocio no se pueden tomar a la ligera, necesitas tener datos. Si no mides ni analizas… jamás sabrás si las acciones que realizas dan resultados.

2. Revisión de tu planificación trimestral de gastos e ingresos

Te tienes que acostumbrar a pedirte cuentas a ti mismo (para eso eres el jefe).

Cada trimestre, reserva en tu calendario una tarde en la que analices los resultados de esos 3 meses.

- ¿Has cumplidos objetivos?

- ¿En qué te dicen las métricas que te has equivocado?

- ¿Cuáles son los nuevos objetivos a conseguir?

Ya no eres un sujeto pasivo que se deja llevar por la inercia. Si algo va mal, no pasa nada, se asume y se hace lo que sea necesario para corregir esa tendencia.

Los resultados favorables no llegan solos porque sí. Necesitas tomar decisiones para cumplir con tu plan estratégico.

3. Da alas a lo que te da dinero

El controlar las cifras te va a dar una información muy importante: cuál es el core de tu negocio (con core me refiero a la actividad que más rentabilidad te da).

Ahora que ya has averiguado cuál es, toca optimizar tu estrategia. Te doy ejemplos:

- Automatizar procesos: aprovecha las opciones que la tecnología te brinda para mejorar la rentabilidad de tu negocio reduciendo las horas que dedicas. Saca partido a los autoresponder, los bots, la publicidad automatizada, las herramientas de facturación que no necesitan de tu intervención, etc.

- Delegar tareas en las que no eres imprescindible: la más habitual es la de responder el correo electrónico, pero piensa también en otras tan rutinarias como la facturación, maquetación de contenido, orden digital, programación en redes sociales…

- Suprime pasos en el proceso: revisa tus procesos para ver si puedes suprimir algún punto o si se puede reducir. Por ejemplo, puedes crear plantillas para ir más rápido con ciertas preguntas que siempre te hacen.

Piensa que estás trabajando sobre tu caballo ganador, sobre lo que ya te hace ganar dinero. Con este punto lo que consigues es ganar más dinero con lo que ya sabes que funciona.

Interesante, ¿no?

3. Crea tu red de seguridad

Estamos hablando de finanzas para emprendedores y negocios online; pero esto se explica de maravilla con un ejemplo básico de economía doméstica.

Se te estropea la lavadora.

Miras por internet y ya sabes que la broma te va a dejar un agujero de entre 300 y 400€. Revisas la cuenta y… 🙁

Claro, como tú eres de esos que vive al día y lo de ahorrar no es para ti… no tienes cash para pagar la lavadora (y por si eso fuera poco, como las averías no suelen venir solas, el microondas también ha dejado de funcionar).

No solo te acabas de quedar a cero en la cuenta, sino que vas a tener que pedir un crédito. Circunstancia que no te habría ocurrido si hubieses tenido un dinero reservado para este tipo de problemas.

Y por esto mismo, es tan importante que crees un colchón de seguridad económico para el negocio.

Puede que ahora estés pensando que tener unos ahorros preparados por si surge algún imprevisto no sea una idea muy novedosa. Y no lo es; pero por alguna extraña razón que desconozco, muy poca gente lo hace o no sabe establecer un criterio sobre cuánto debería reservar para emergencias.

No solo se trata de crear un fondo de emergencia, sino que debes aprender a controlar tu dinero, para que además de reservar una parte como salvavidas, también dejes otra para invertir (y así rentabilices más tu dinero).

Pero para eso, como te acabo de decir, debes aprender a controlar tu dinero.

Cómo manejar el dinero de tu negocio

Antes de nada, hay algo que debes saber cuanto antes porque es posible que te cueste digerirlo:

El dinero de tu empresa no es tuyo.

No, es de la empresa. Da igual que seas un negocio unipersonal o autónomo, debes imaginar a [aquí tu nombre] como una sociedad.

El dinero que se genera es de la empresa, para ti lo que hay es un sueldo. Para que sea más sencillo de entender, piensa que estás trabajando por cuenta ajena para una empresa. Tú trabajas y la empresa te paga cada mes «x» dinero.

La única diferencia que existe ahora es que la empresa también es tuya. 😉

Veamos ahora cómo debes controlar todo ese dinero.

Cada mes, a la cuenta de tu negocio llegan todos los ingresos que te hacen tus clientes. Números verdes. Pero al mismo tiempo, entran los gastos, los números rojos que restan.

Dentro de estas salidas de dinero podemos hacer 4 divisiones:

- El dinero para terceros: proveedor de hosting, pago de herramientas, otros profesionales que trabajen contigo, etc.

- El dinero para ti: tu sueldo.

- El dinero que quedará en la empresa: para ese fondo de emergencia para imprevistos.

- El dinero para invertir: para mejorar el negocio y obtener más rentabilidad.

Pero vayamos un paso más allá.

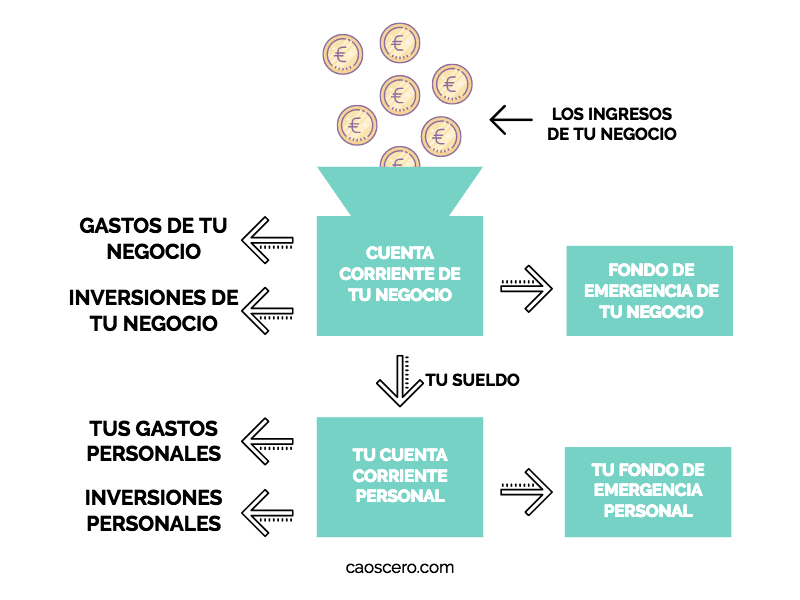

En esta imagen estás viendo ese flujo de dinero que te he explicado, salvo que he añadido una idea más: el número de cuentas bancarias que debes manejar.

¿Recuerdas que antes te dije que era un error mezclar en la misma cuenta tu dinero personal con el de la empresa?

Pues a eso voy, porque no te vale con tener solo 2 cuentas. Necesitas tener 4:

- Cuenta corriente global del negocio: donde entra y sale todo el dinero de tu empresa y desde la que haces los pagos necesarios para que el negocio siga en marcha. Aquí estará el dinero que luego destinemos a invertir.

- Cuenta de ahorro para el fondo de emergencia del negocio: a donde debes desviar una parte del dinero que ingresas al mes por si surge algún imprevisto.

- Cuenta corriente personal: a donde la cuenta de tu negocio te enviará el sueldo que te hayas asignado cada mes y desde la que harás los pagos de tus gastos personales.

- Cuenta de ahorro para tu fondo de emergencia personal: y lo que te decía antes, también deberías tener una cuenta específica donde introducir el dinero que debes reservar para cuando tengas imprevistos personales.

Como ves, no es difícil. De hecho, hasta puedes automatizar transferencias periódicas para que tu empresa te pague cada mes tu sueldo. Y aunque no sea automático, también debes sistematizar el desviar dinero cada mes al fondo de emergencia.

Pero si te fijas, nos falta algo muy importante: cuánto debemos dar a cada una de esas cuentas.

Aquí tienes mi regalo…

Lo más difícil a la hora de cuadrar tus finanzas como emprendedor es justo esto: qué porcentaje de lo que has facturado debe ser tu sueldo y cuánto debemos desviar al fondo de emergencia y a inversión.

Por eso, quiero regalarte esta calculadora especial de finanzas básicas para emprendedores.

Solo con introducir un par de datos referentes a tus gastos e ingresos, la plantilla te dirá cuál debe ser tu sueldo y la cuantía de los otros 2 conceptos.

No te lo puedo poner más fácil para que empieces a tomar las riendas de las cuentas de tu negocio y empieces a pensar como un empresario de verdad.

Ser un emprendedor no es matarte a trabajar y a crear infoproductos. Si no gestionas bien las cuentas, tu negocio será un colador de dinero y de esfuerzo.

Laura al micrófono

Si tienes cualquier duda o pregunta sobre algunos de los aspectos que he explicado sobre cómo debe ser la base de la contabilidad de un autónomo… aquí me tienes.

Deja un comentario en el post y yo te responderé encantada.

No Comments Found

Para comentar debe estar registrado.